¿Qué son los TLTRO (Targeted Long-Term Refinancing Operations)?

EI bazooka monetario usado por el Banco Central Europeo durante la pandemia

Aunque los TLTRO (Targeted Long-Term Refinancing Operations) no son nuevos, ya que se introducen por primera vez en el 2014, sí han tenido un aumento de protagonismo en la prensa económica y financiera desde la pandemia hasta la actualidad. Primero, porque fueron usados por el Banco Central Europeo como un instrumento monetario para el sostenimiento de la economía de la Eurozona y después por la introducción de plazos de vencimientos anticipados como consecuencia del repunte inflacionista actual.

¿Qué significa TLTRO?

TLTRO (Targeted Long-Term Refinancing Operations) son las siglas en inglés de operaciones de refinanciación a largo plazo con objetivo específico:

Operación de refinanciación: Préstamos temporales para la provisión de liquidez que el Banco Central Europeo pone a disposición de las instituciones financieras monetarias (Monetary Financial Institutions, MFIs).

A largo plazo: Estos préstamos tienen un vencimiento de 4 años en los TLTRO I y TLTRO II, y de 3 años para el TLTRO III.

Con objetivo específico: El objetivo de estos préstamos es mejorar el acceso al crédito bancario del sector privado no financiero pero no apoyar la concesión de crédito bancario a los hogares para la adquisición de vivienda. Por ello, la cantidad de préstamo a la que pueden optar las MFIs vendrá determinada por la cuantía de los saldos vivos de los préstamos concedidos a sociedades no financieras y hogares excluyendo los concedidos a los hogares para la adquisición de vivienda.

Mediante las TLTRO, el Banco Central Europeo (BCE) ofrece préstamos a largo plazo a un coste favorable a las instituciones monetarias para fomentar en estas la concesión de préstamos a las empresas y a los consumidores de la Eurozona. Las instituciones monetarias sólo obtienen crédito barato del BCE si lo utilizan para otorgar préstamos a las empresas no financieras y hogares. La cantidad máxima que pueden obtener del Eurosistema mediante los TLTROs está condicionada por la cantidad de préstamos que otorguen al sector privado no financiero. Cuanto mayor sea el volumen de préstamos concedidos antes del comienzo de las operaciones, mayor cantidad podrán obtener en las subastas TLTRO.

Los préstamos que otorga el Eurosistema mediante los TLTROs son préstamos colateralizados, esto es, las instituciones receptoras de estos préstamos deben dejar en todo momento en garantía activos que cubran, en todo momento, el importe total de la financiación proporcionada por el Eurosistema, tanto principal como intereses devengados.

Tres programas de TLTRO

Cada uno de los programas TLTRO han sido modificados múltiples veces: El TLTRO I sufrió 2 modificaciones, el TLTRO II sufrió otras 2 modificaciones y el TLTRO III ha sufrido 6 modificaciones. Por ello, a continuación se tratarán los conceptos más relevantes de cada uno de los programas para ver sus principales diferencias.

TLTRO I

El TLTRO I se anuncia el 5 de junio de 2014, se publica en el Diario Oficial de la Unión Europea el 29 de julio de 2014 y entra en vigor ese mismo día. Este primer programa consta de 8 series de subastas trimestrales (ver más aquí, aquí y aquí) durante un plazo de 2 años. El vencimiento de todas las series es el 26 de septiembre de 2018.

Aunque para las dos primeras series de TLTRO I (las de septiembre de 2014 y diciembre de 2014), el tipo de interés aplicable fue el de las operaciones principales de refinanciación (Main Refinancing Operation, MRO) más un diferencial fijo de 10 puntos básicos, es decir, MRO + 10bps, se modificó el 10 de febrero de 2015 y se eliminó el diferencial de 10 puntos básicos.

En la segunda modificación se modificaron términos y plazos respecto a las condiciones de los reembolsos anticipados tanto voluntarios como obligatorios así como ciertos requisitos de información por parte de las entidades financieras monetarias a sus respectivos BCNs.

TLTRO II

El TLTRO II se anuncia el 10 de marzo de 2016, se publica en el Diario Oficial de la Unión Europea el 28 de abril de 2016 y entra en vigor el 3 de mayo de 2016: Este segundo programa consta de 4 series de subastas trimestrales. El vencimiento de cada una de estas será 4 años después de su adjudicación.

El tipo de interés aplicable a los TLTRO II se sitúa entre el tipo de interés de las operaciones principales de refinanciación (MRO) y el tipo de interés de la facilidad de depósito (Deposit Facility, DF) en función de la desviación porcentual del importe obtenido de la suma de la financiación neta admisible en el período comprendido entre el 1 de febrero de 2016 y el 31 de enero de 2018 y del importe de préstamos admisibles pendientes de reembolso al 31 de enero de 2016.

Es decir, el tipo de interés podrá ser tan alto como el MRO o tan bajo como el DF en función de lo explicado anteriormente.

La primera modificación hace referencia al cambio de composición de los grupos que acuden al TLTRO y el reconocimiento de estos por parte de los respectivos BCNs.

La segunda modificación aumenta el período de preaviso para los reembolsos anticipados voluntarios de una semana a dos.

TLTRO III

El TLTRO III se anuncia el 7 de marzo de 2019 se publica en el Diario Oficial de la Unión Europea el 22 de julio de 2019 y entra en vigor el 3 de agosto de 2019. Este tercer programa originalmente iba a constar de 7 series de subastas trimestrales durante un período de 2 años. El vencimiento de cada una de estas será menor que las anteriores TLTRO, en este caso 2 años después de su adjudicación.

El tipo de interés aplicable a los TLTRO III se situará entre el tipo medio de las operaciones principales de refinanciación más 10 puntos básicos y el tipo medio de la facilidad de depósito más 10 puntos básicos. Los tipos medios se calculan sobre la vida del TLTRO al que afecta. Es decir, el tipo de interés r podrá ser:

en función de la desviación porcentual del importe obtenido de la suma de la financiación neta admisible en el período comprendido entre el 1 de abril de 2019 y el 31 de marzo de 2021 y los saldos vivos de los préstamos admisibles al 31 de marzo de 2021.

La primera modificación introduce grandes cambios. Entre ellos, se aumenta el período de vencimiento de 2 a 3 años, se elimina el diferencial de 10 bps, y se introduce la posibilidad de reembolsos anticipados voluntarios (ya que inicialmente los TLTRO III no permitían esa posibilidad con la excusa de tener menor vencimiento que los programas anteriores) 24 meses después de la adjudicación.

En la segunda modificación, el 16 de marzo de 2020, se casi duplica la capacidad de acudir al TLTRO ya que el máximo pasa de ser el 30% de la cantidad de préstamos admisibles hasta el 50%.

Con la tercera modificación, el 30 de abril de 2020, se introduce un período de tipo de interés especial (Special Interest Rate Period, SIRP) desde el 24 de junio de 2020 al 23 de junio de 2021 por el cual se modifica el tipo de interés de las series durante ese período donde se situará entre el tipo medio de las operaciones principales de refinanciación (durante el SIRP) menos 50 puntos básicos y el tipo medio de la facilidad de depósito menos 50 puntos básicos pero sin ser nunca inferior a -100 bps.

Recordemos que el tipo de interés de la facilidad de depósito era negativa.

Con la cuarta modificación, el 29 de enero de 2021, se añaden 3 series más al TLTRO III que pasa de tener 7 series a ser 10 series. Además, se introduce un período de tipo de interés especial adicional (Additional Special Interest Rate Period, ASIRP) desde el 24 de junio de 2021 hasta el 23 de junio de 2022 y se aumenta ligeramente la cantidad permitida de crédito al que pueden obtener las entidades de crédito. El tipo de interés se mantiene pero al igual que durante SIRP, durante ASIRP el tipo medio de MRO aplicado a las series 9 y 10 del TLTRO III se calcula sólo durante ese período y no sobre toda la vida del préstamo. También se añade la posibilidad de reembolso anticipado voluntario de las series 9 y 10 desde junio de 2022 y se aumenta de nuevo el límite máximo del 50% al 55% de la cantidad de préstamos admisibles.

La quinta modificación no trae cambios respecto a intereses, plazos o vencimientos sino a la formación o disolución de grupos.

La sexta y última modificación, el 27 de octubre de 2022, para el período post-ASIRP devuelve el tipo de interés al rango entre la media del MRO y el DF.

Recordemos que el BCE comienza a aumentar los tipos de interés el 27 de julio de 2022. Además, se añaden fechas para el reembolso anticipado voluntario ya sea total o parcial de los TLTROs.

El efecto de las TLTRO en el balance de los bancos

Como hemos visto anteriormente, el objetivo de los diferentes programas de TLTRO era promover la concesión de crédito por parte del sector bancario a las empresas no financieras y los hogares. El BCE trataba de conseguir este efecto mediante la expansión de su balance otorgando préstamos TLTRO en el activo y aumentando las reservas en su pasivo. Del otro lado, las entidades de crédito ven aumentado su balance a la inversa.

A partir de este momento, las entidades deban decidir qué hacer con esa nueva situación en su balance. Pueden seguir 4 estrategias.

Concesión de Préstamos

Esta estrategia sería la esperada e incentivada por parte del BCE al realizar las TLTRO. El banco comercial obtendría las reservas del BCE y posteriormente empezaría a conceder nuevos préstamos al sector privado para que su cartera de préstamos elegibles sea mayor y poder volver a acudir a subastas de TLTRO en las próximas series. Esto produce primero una expansión del balance tanto en el BCE como en el banco comercial y después una nueva expansión del banco comercial. También produce una expansión del balance del prestatario, que ahora tendrá nuevos depósitos en su activo y un préstamo en su pasivo.

Los TLTROs no sólo suponen una expansión de la base monetaria (aumento del balance del Banco Central) sino también un aumento de la oferta monetaria al aumentar la cantidad de depósitos de la economía.

Siempre y cuando los tipos de interés de los nuevos préstamos sean superiores al tipo de interés que deberá pagar el banco comercial al BCE, podrá salir beneficiado tanto el banco comercial (económicamente) como el BCE (al obtener su objetivo).

Mantenimiento de Reservas

El banco comercial también puede simplemente mantener las reservas en su balance sin necesidad de expandirlo de nuevo.

En este caso puede ser que el banco comercial no quiera o no pueda aumentar su balance, por ejemplo, porque necesitaba activos líquidos en su balance y los obtiene de manera favorable utilizando este instrumento de política monetaria o porque ya hubiese usado la estrategia anterior hasta lo que cree recomendable.

Adquisición de Deuda Pública

El banco comercial también podría buscar una mayor rentabilidad para sus reservas utilizando las obtenidas mediante el TLTRO para la adquisición de deuda pública.

El tamaño del balance no varía como consecuencia de esta decisión, y solo se produce una redistribución entre las partidas del activo: las reservas se reducen y aumenta la tenencia de deuda pública. De esta manera, quien expande su balance es el Tesoro mientras que el banco comercial podrá obtener una mayor rentabilidad si la deuda pública ofrece un rendimiento atractivo.

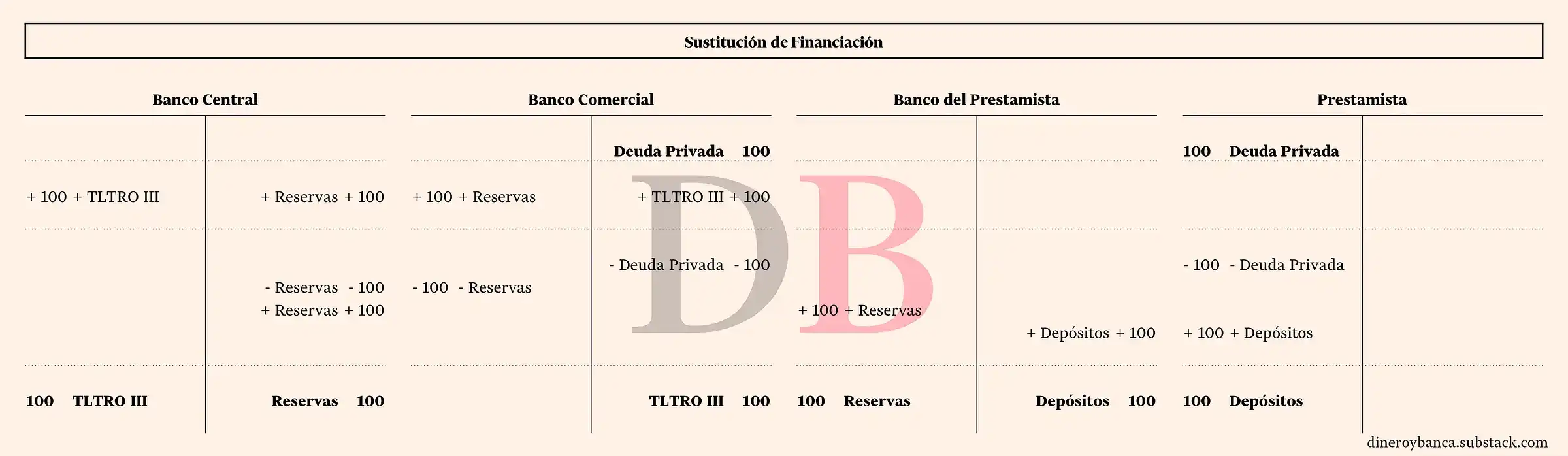

Sustitución de Financiación

Otra manera de utilizar las nuevas reservas recibidas mediante los TLTRO es utilizarlas para sustituir parte de la financiación privada del banco comercial.

El banco comercial aprovecha para amortizar la deuda privada que había contraído previamente. Así, el banco comercial contrae su balance al estado anterior de acudir al Banco Central y simplemente ha sustituido un prestamista por otro. En el caso de que la decisión fuera no emitir nueva deuda, los vencimientos no renovados provocarían el mismo efecto en el balance, si bien de forma más escalonada en el tiempo.

La semana pasada entrevisté a Ignacio Moncada con motivo de la publicación de su primer libro La Odisea del Dinero.

Si os ha parecido interesante el libro podéis adquirirlo aquí:

Muy interesante. No sabía que esos préstamos no se pueden utilizar para financiar la compra de vivienda.

Creo que los QE también tenían como propósito sustituir la fuente de financiación del sector financiero y no financiero: menos financiación bancaria (los préstamos bancarios se amortizaban con el nuevo incremento de depósitos) y más financiación procedente del mercado de capitales (deuda corporativa y equity por la bajada de los tipos de interés y el aumento del precio de las acciones).

Ahora me veo la entrevista jeje!