¿Qué son los "Central Bank Liquidity Swap"?

La Fed como prestamista mundial de última instancia

El Banco de Canadá, el Banco de Inglaterra, el Banco de Japón, el Banco Central Europeo, el Banco Nacional de Suiza y la Reserva Federal han anunciado una acción coordinada para mejorar la provisión de liquidez a través de los acuerdos permanentes de líneas swap de liquidez en dólares estadounidenses mediante los Central Bank Liquidity Swap de la Fed.

Dado que el dólar es la moneda de reserva mundial y muchas transacciones, tanto de activos reales como de activos financieros, se realizan en esta moneda, el objetivo de estas operaciones es facilitar el acceso a dólares a aquellos bancos situados fuera de Estados Unidos que los necesitasen. A continuación explicaré qué son los Central Bank Liquidity Swap y cómo funcionan. Se utilizará como ejemplo un posible swap entre la Reserva Federal y el Banco Central Europeo.

¿Cómo funciona un swap de liquidez entre Bancos Centrales?

Un Central Bank Liquidity Swap o swap de liquidez es el intercambio de divisas entre dos Bancos Centrales. La Fed da intercambia dólares por la moneda nacional del país o zona monetaria que se lo requiera. Este nombre en concreto se refiere a la línea de liquidez que ofrece la Reserva Federal. La Reserva Federal tiene acuerdos de líneas de liquidez permanentes y de cantidad ilimitada con los siguientes Bancos Centrales: Bank of Canada, Bank of England, Bank of Japan, European Central Bank y el Swiss National Bank.

Las condiciones de la línea de liquidez a estos Bancos Centrales es la misma:

Las operaciones de swap tienen una duración máxima de 88 días salvo que las partes acuerden lo contrario.

El prestatario debe abrir una cuenta a nombre de la Fed en su balance y la Fed abrir una cuenta a su nombre en el suyo.

Se aplicará el tipo de cambio vigente al contado en ambas operaciones, es decir, el tipo de cambio que se aplica al iniciar la operación será el mismo que al vencimiento del préstamo.

El prestatario deberá pagar un interés por pedir el préstamo y este interés será pagado en dólares. La Fed no pagará ningún interés por realizar este swap de liquidez. Si al vencimiento no se repaga por completo el préstamo, este será renovado por el importe que no se haya pagado.

Podrán terminarlo antes de vencimiento si ambas partes están de acuerdo.

Una vez que el interesado Banco Central ha obtenido los dólares podrá prestarlos al banco comercial que lo necesite. En el caso del Banco Central Europeo, las condiciones que imponen sobre este préstamo colateralizado son:

Pueden acudir todas las entidades elegibles que tengan admitido acudir a la facilidad marginal de crédito (el equivalente europeo a la ventana de descuento) del BCE.

Los activos admisibles como garantía son todos aquellos que los sean en las operaciones de política monetaria del Eurosistema, se valorará a valor de mercado (Mark-to-Market) y se le aplicará un haircut del 12% para prevenir el riesgo de tipo de cambio.

El valor en euros de la liquidez en dólares estadounidenses se calcula en la fecha de adjudicación, utilizando el tipo de cambio EUR/USD que se comunica en el anuncio de licitación.

Las medidas anunciadas el 19 de marzo de 2023 por todos los Bancos Centrales mencionados anteriormente reducen el tipo de interés en 25 bps (de OIS + 50bps a OIS + 25bps) y modifican la frecuencia de las operaciones de liquidez que pasan a ser de semanales a diarias. Esto supone facilitar el acceso a la liquidez de la Fed por haberse reducido el tipo de interés y poder acudir cada día.

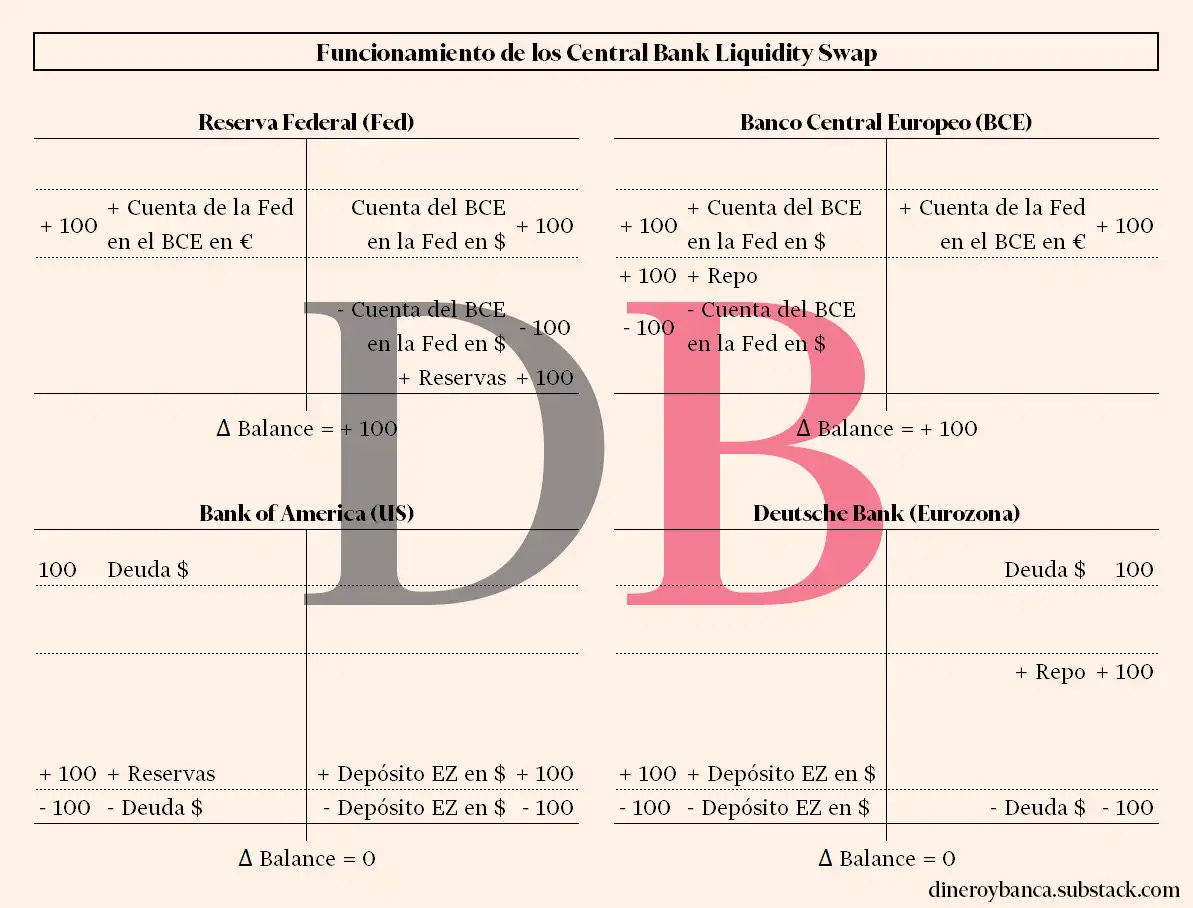

Veamos ahora cómo se mueven estos elementos entre los balances de las entidades participantes.

La expansión del balance

Supongamos que dos bancos, uno de ellos estadounidense, Bank of America, y otro europeo, Deutsche Bank, tienen una promesa de pago entre ellos. De manera general podría ser cualquier activo financiero cuyo uno sea la contraparte de otro, pero se usará deuda como ejemplo. Deutsche Bank es un banco situado en Europa y por tanto la mayoría de sus clientes y activos son en euros. Sin embargo, en su momento contrajo una deuda con Bank of America denominada en dólares. En el vencimiento, Deutsche Bank no dispone de dólares sino de euros, por ello, si no puede acudir a pedir prestado dólares a mercado o es muy costoso, sí podrá obtenerlos de su Banco Central, el Banco Central Europeo, debido a que el BCE tiene una línea permanente de liquidez con la Reserva Federal.

Deutsche Bank pide al BCE, dentro de plazo y forma, la cantidad de dólares que necesita. Así, el BCE puede realizar con la Fed un swap de liquidez. La Fed acredita en su balance la cantidad de dólares a nombre del BCE que este banco le ha pedido y viceversa, el BCE acredita una cuenta en su balance la cantidad de euros equivalentes, según el tipo de cambio, a nombre de la Fed. De este modo, el balance de ambos Bancos Centrales se ha expandido.

Para obtener el Deutsche Bank los dólares que ha conseguido el BCE de la Fed, éste debe realizar un repo con el BCE, es decir, pedirá como préstamo los dólares del BCE y a cambio le deberá entregar como garantía cierto colateral. Deutsche Bank ha conseguido ya los dólares que necesitaba para pagar al Bank of America.

Estos dólares no están físicamente en Europa (realmente tampoco en América). No han sido transportados ni por barco ni avión, son simplemente apuntes contables. Por ello, lo que realmente consigue el Deutsche Bank es una cuenta con depósitos en dólares a su nombre en algún banco americano (en este ejemplo en el mismo Bank of America por simplicidad). Las reservas del BCE en la Fed pasan a ser de Bank of America, y este anota en su pasivo el nuevo depósito.

Una vez realizado todo esto, Deutsche Bank ya puede pagar a Bank of America la deuda que tenía contraída: Deuda en dólares y depósitos en dólares se cancelan desapareciendo del balance.

Todo esto no sale gratis. La Reserva Federal cobra un tipo de interés al resto de Bancos Centrales que acudan a pedir estas líneas de liquidez. Estos a su vez se lo repercuten a aquellos bancos comerciales a los que auxilian. Así demuestra la Reserva Federal que no es sólo el prestamista de última instancia (LoLR, Lender of Last Resort) de Estados Unidos, lo es del sistema monetario y financiero mundial.

¿Puede quebrar la Reserva Federal?

El Banco Central más importante del mundo ha comenzado a tener pérdidas operativas según sus propios datos. Cómo es posible que tenga pérdidas y qué repercusiones tiene esto en su balance lo describo a continuación. Antes de entrar al meollo de la cuestión veamos de manera simplificada el balance de la Fed y sus componentes principales.

¿Qué es el "Bank Term Funding Program" de la Fed?

El domingo 12 de marzo de 2023 la Reserva Federal anuncia el lanzamiento de una programa de ayuda al sector bancario estadounidense. Este programa se llama Bank Term Funding Program (BTFP, por sus siglas en inglés). ¿Por qué ha sido necesario? ¿Cuál es el objetivo de este paquete de ayudas al sector bancario? ¿Cómo funciona?