¿Qué es el "Bank Term Funding Program" de la Fed?

La nueva facilidad de la Reserva Federal para capear el temporal provocado por el Silicon Valley Bank

El domingo 12 de marzo de 2023 la Reserva Federal anuncia el lanzamiento de una programa de ayuda al sector bancario estadounidense. Este programa se llama Bank Term Funding Program (BTFP, por sus siglas en inglés).

¿Por qué ha sido necesario? ¿Cuál es el objetivo de este paquete de ayudas al sector bancario? ¿Cómo funciona?

Causas de la corrida bancaria

De manera apresurada e imprecisa, una de las causas de la quiebra de Silicon Valley Bank es que ha sufrido una corrida bancaria. Cuando los depositantes acudían a sacar sus depósitos (pasivo) del banco, este banco se quedó sin reservas (activo) y tuvo que vender su cartera de activos para posibilitar las salidas masivas salidas de depósitos y evitar impagarlos. Parte de sus activos financieros estaban contabilizados en su balance como Held-to-Maturity (HTM). Esto significa que contablemente constaban a valor nominal y no a valor actual de mercado. Por ello, cuando se vio obligado a vender sus activos HTM, se vio forzado a reconocer las pérdidas de valor de esos activos que no estaban reflejadas en el balance.

Como más bancos estadounidenses también tienen grandes carteras de activos HTM, la Fed ha puesto en marcha este programa de ayudas al sector bancario para evitar que se repita la situación del Silicon Valley Bank en caso de un pánico bancario generalizado.

¿Cómo funciona el Bank Term Funding Program?

El BTFP proporcionará liquidez a las instituciones de depósito estadounidenses aseguradas (bancos, asociación de ahorros o cooperativa de crédito) que lo soliciten. Esta liquidez se otorga mediante préstamos colateralizados, es decir, la Reserva Federal prestará reservas a las instituciones de depósito a cambio de un colateral elegible. Este colateral elegible podrá ser cualquier garantía que pueda ser adquirida por la Reserva Federal en las operaciones de mercado abierto (véase 12 CFR 201.108(b)), siempre que dicha garantía fuera ya propiedad del prestatario a 12 de marzo de 2023.

Hablando llanamente, la Fed presta reservas a la institución de depósito durante un plazo de tiempo. Esta institución debe entregarle cierta cantidad de activos financieros a la Fed como garantía del préstamo. En el vencimiento se realizan las operaciones contrarias, la Fed obtiene de vuelta las reservas y la institución de depósito recupera los activos financieros que entregó como colateral.

¿En qué condiciones se realiza este préstamo?

El tipo de interés al que se realizarán estos préstamos será el Overnight Index Swap más 10bps (OIS + 0,10%), a tipo fijo desde el día en que se realice el préstamo. El tipo del Bank Term Funding Market es del 4,83% a 13 de marzo de 2023, mientras que el tipo de interés de la Ventana de Descuento es del 4,75% y el rango del tipo de interés objetivo de los Fed Funds es del 4,50% - 4,75%. Esto quiere decir que acudir a esta facilidad con la Fed será más costoso que acudir a la Ventana de Descuento o que tratar de obtener financiación en el mercado interbancario de reservas.

La valoración de la garantía será el valor nominal o igual al importe nominal pendiente. El margen será del 100% del valor nominal. No se aplicarán haircuts. Esta ha sido la condición más comentada y sorprendente, cuyos motivos que explicaré posteriormente.

El préstamo se podrá realizar hasta por un plazo de 1 año. Se podrán solicitar estos préstamos hasta al menos el 11 de marzo de 2024. Tal y como yo lo entiendo, se podría pedir un préstamo el día 10 de marzo de 2024 a un plazo de 1 año siendo su vencimiento el 9 de marzo de 2025.

La financiación obtenida por la entidad depositaria mediante este programa será una financiación con recurso. El recurso otorga a la Fed el derecho a la garantía pignorada si la institución depositaria no puede satisfacer la obligación de la deuda. Así, la Fed, en el caso de que no le sea pagado el préstamo en su totalidad tendrá el derecho a quedarse con el colateral suficiente como para recuperar el valor de su préstamo al completo.

Aún así, en el caso de que el colateral no cubriese el valor total de préstamo, el Tesoro proporcionaría 25.000 millones de dólares como protección crediticia utilizando el Fondo de Estabilización Cambiaria.

¿Qué diferencias tiene con la Ventana de Descuento?

Las diferencias principales son las siguientes:

La Ventana de Descuento admite un mayor tipología de colateral.

La garantía en la Ventana de Descuento se valora a precio de mercado y además se le puede aplicar un haircut en la valoración según el tipo de activo. Desde la puesta en marcha de este programa, el colateral que pueda ser elegible en tanto en el BTFP como en la Ventana de Descuento, tendrá un haircut del 0% en ambos, aumentando el valor prestable en la Ventana de Descuento.

Los préstamos otorgados mediante la Ventana de Descuento pueden concederse por un plazo de hasta 90 días a diferencia del BTFP que puede tener un plazo de hasta 1 año.

El tipo de interés del préstamo en la Ventana de Descuento es actualmente del 4,75%, el tipo de interés fijado por la Fed actualmente como el máximo del rango objetivo para los Fed Funds.

Aunque en ambos casos la información se publica semanalmente por la Reserva Federal, mientras que en la Ventana de Descuento se publican los prestatarios, cantidades y tipo de interés dos años después de la concesión del préstamo, en el Bank Term Funding Program se publicará al de 1 año, según Zerohedge y FinancialJuice. (Este último dato aún por confirmar).

Por las similitudes y las diferencias favorables al BTFP considero a este programa como una Ventana de Descuento con esteroides.

¿Es el BTFP un QE?

NO. Un QE es un programa de compra de activos. En el BTFP no se compran los activos que se usan como colateral al efectuar un préstamo, se mantienen como garantía de pago. El BTFP es una cesión temporal de activos, un repo.

¿Cómo afecta esto a sus balances?

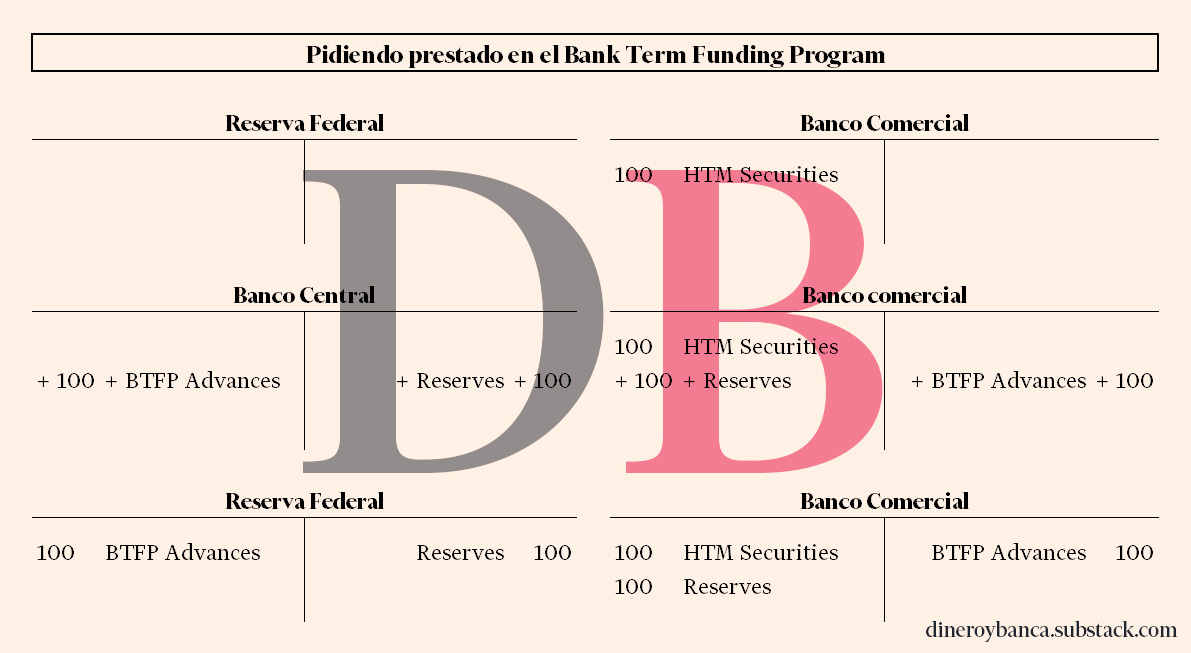

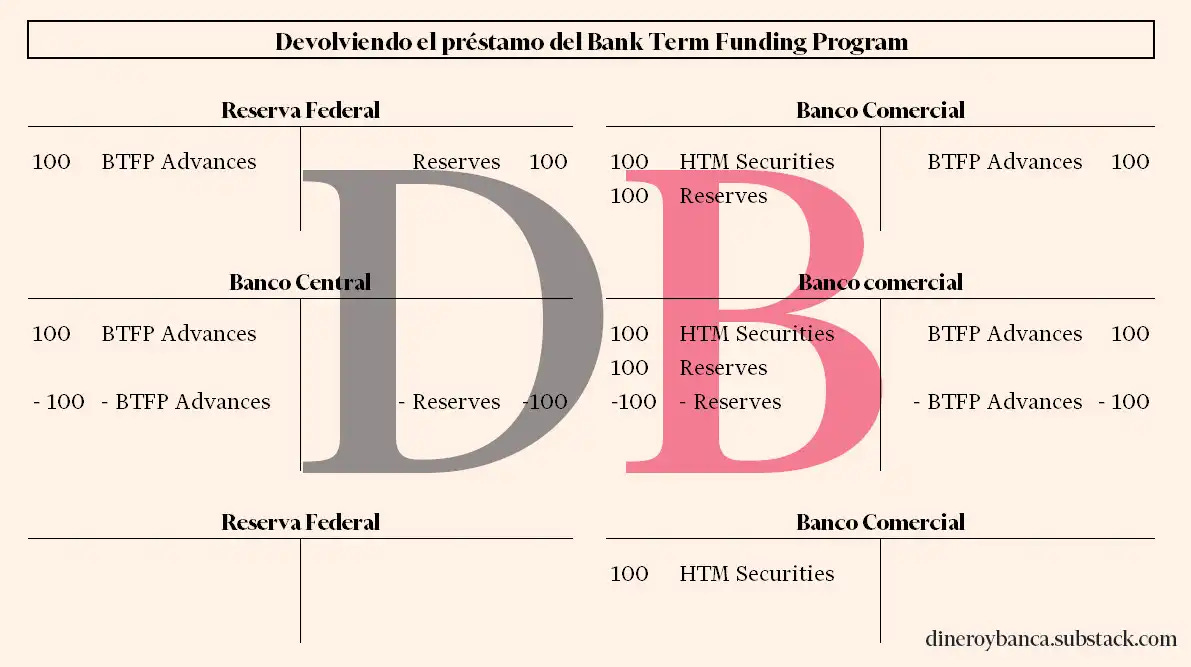

Veamos cómo como varían los balances de las instituciones financieras (Banco Central y banco comercial) al realizar un préstamo colateralizado en el Bank Term Funding Program.

Caso 1: Desde el punto de vista de la contabilidad

Este es el caso más importante ya que refleja fielmente cómo se contabilizan estos movimientos y por tanto será cómo lo veremos publicado en las estadísticas de FRED.

Supongamos que un banco comercial tiene una cartera de activos HTM que no puede permitirse venderlo reconociendo las pérdidas no realizadas. Este banco acudirá al Bank Term Funding Program y utilizará sus activos como colateral para el préstamo. La Reserva Federal creará ex nihilo reservas en su pasivo que cambiará por un activo financiero (repo) que en estos ejemplos llamaremos BTFP Advances. Los lectores asiduos al blog recordaréis que en los repos los colaterales no cambian de balance, al menos desde el punto de vista contable. Recordemos que “repo” es el pasivo financiero del banco comercial y que desde el punto de vista del Banco Central, el activo financiero sería un “reverse repo”.

Al llevar a cabo este préstamo colateralizado se han expandido ambos balances: tanto el del Banco Central como el del banco comercial debido a la creación de reservas y del repo.

En el proceso de repago del préstamo, se produce el proceso inverso que se ha mostrado anteriormente. Tanto las reservas como el repo se destruyen volviendo sus balances al estado inicial. Es decir, el Bank Term Funding Program ha tenido un efecto de expansión de balance y creación de reservas durante el plazo que ha existido. Se han omitido la cuenta y el pago de los intereses del préstamo por simplicidad.

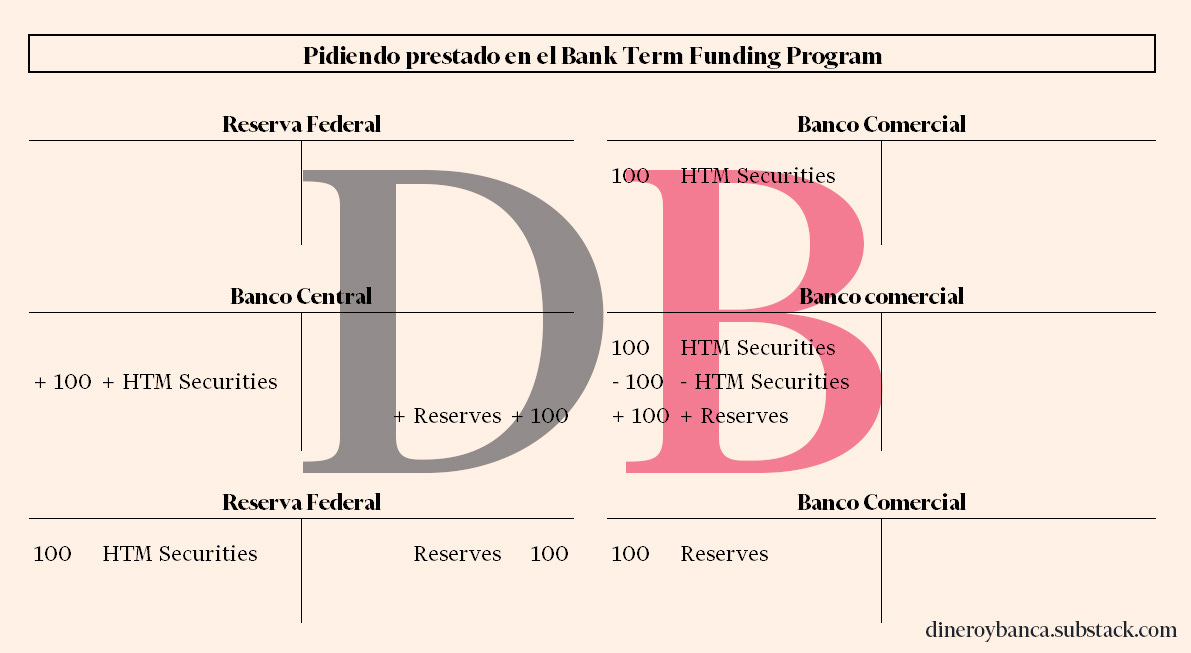

Caso 2: Desde el punto del movimiento de activos

Este ejemplo lo muestro con intención meramente ilustrativa para ver el viaje de los activos, no el estado ni contable ni financiero de ninguna de las dos partes.

El banco comercial, al general el repo mediante la petición del préstamo al Banco Central envía sus activos a este como garantías de pago del préstamo. El banco comercial recibe reservas y se “olvida” de esos activos que le estaban dando quebraderos de cabeza.

Vemos que hay una diferencia fundamental con el caso anterior: El banco comercial no “siente” que haya aumentado sus pasivos.

Llegado el vencimiento, devuelve las reservas prestadas y sus activos problemáticos regresan volviendo al estado inicial y esperando que sus anteriores apremiantes necesidades de liquidez se hayan solventado.

Durante la vida del préstamo garantizado, los HTM securities estaban en posesión de la Reserva Federal. En el caso del que el banco comercial impagase o quebrase, esos activos pasarían a estar, ahora sí, contablemente en el activo de la Reserva Federal hasta su vencimiento o venta.

¿Generaría algún problema el mantenimiento de securities en el activo de la Reserva Federal valorados a HTM? No debería. ¿Por qué no? Porque la Reserva Federal ya tiene $8 trillions (billones europeos) de securities de SOMA en el activo valorados a HTM. El problema sería que, mientras estuviese disponible el Bank Term Funding Program, si impagasen o quebrasen las instituciones depositarias prestatarias, la Fed perdería el poder de decidir cuándo llevar a cabo un QE y serían estas instituciones quienes lo “decidiesen” con sus impagos/quiebras.

El colapso de Lehman Brothers y el Repo 105

El 15 de septiembre de 2008. Lehman Brothers, el cuarto banco de inversión americano con 158 años de historia se declara en bancarrota. Es hasta la fecha, la mayor compañía de la historia de Estados Unidos en quebrar. Desde tiempo antes de su quiebra, Lehman Brothers empleó una técnica contable conocida eufemísticamente como "

El temblor monetario del Repocalipsis

El 17 de septiembre de 2019, el mercado monetario tembló como no sucedía desde la quiebra de Lehman Brothers. De hecho, muchos temieron que este evento fuese el inicio de otra gran crisis. Sin embargo, como veremos a continuación, las raíces de este sismo no tuvieron su origen en el sistema bancario si no que fueron causados por la Reserva Federal y el …

Excelente explicación. Walter Bagehot se hubiese tirado por la ventana con esta ventana jeje!. No penaliza nada al banco, de hecho, parece que lo subvenciona.

Y como siempre eres un mago para los balances (honestamente, ya no recordaba que el colateral contablemente permanece en el balance del deudor). Pero creo que falta un paso que enriquezca esta operativa. No eres un deudor repo para mantener las reservas, sino que seguramente utilices esas reservas para respaldar, por ejemplo, la salida de depósitos.

Balance inicial del banco comercial: Activo: 100 HTM; 100 Reservas ; Pasivo: 200 Depósitos.

Ahora te exigen el reembolso de todos los depósitos (sé que es un caso muy extremo). ¿Como quedaría el balance en una situación así intentado hacer un repo con los los activos HTM? El banco tendrá en su pasivo un repo y en su activo habrá perdido las reservas (para hacer frente a las salidas de depósitos), pero es que además deberá devolver el repo, por lo que necesitaría otros activos para no quebrar. No sé si me explico.

Por otro lado, no he entendido muy bien es el último párrafo. ¿Estás diciendo básicamente que si mi deudor me debe 1000 euros, el problema es del deudor, pero si me debe 1 millón, el problema será mío?

Los balances que hiciste están jodidamente épicos